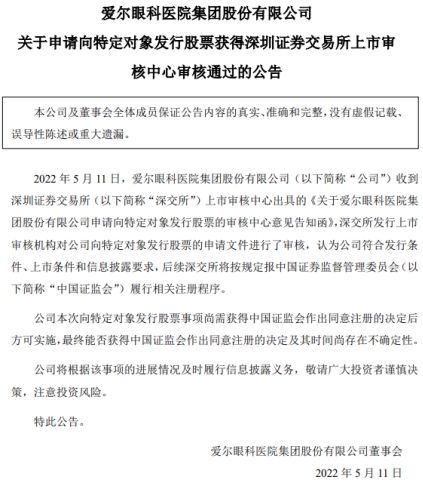

爱尔眼科昨日晚间发布公告,公司向特定对象发行股份的申请获得深交所上市审核中心审核通过。

最终发行对象由股东大会授权给董事会本次发行申请经深圳证券交易所核准,中国证监会作出核准注册的决定后,将按照中国证监会和深圳证券交易所的有关规定,根据投标结果与保荐人协商确定如国家法律,法规和规范性文件对本次发行有新的规定,公司将按新的规定进行调整所有发行人以现金认购本次发行的股票,价格相同

爱尔眼科本次向特定对象发行股票的价格不低于底价,即不低于定价基准日前二十个交易日公司股票交易均价的80%发行首日前二十个交易日股票交易均价=发行首日前二十个交易日股票交易总额/发行首日前二十个交易日股票交易总额

爱尔眼科本次向特定对象发行股份的数量,按照募集资金总额除以发行价格确定同时,本次发行股份数量不超过本次发行前公司总股本的5%,即270,275,966股,募集资金总额不超过3,535,537元最终发行数量将在中国证监会作出核准登记决定后,由公司董事会根据公司股东大会的授权和发行时的实际情况,与本次发行的保荐机构协商确定

爱尔眼科计划将本次发行募集资金总额扣除发行费用后用于特定对象的以下项目:

1.长沙爱尔迁建扩建项目,计划投资4.2亿元,2.湖北爱尔新建项目拟募集资金29,551.34万元,3.安徽爱尔新建设项目,计划投资48720.77万元,4.沈阳爱尔眼视光迁建扩建项目,计划投资66677.29万元,5.上海爱尔迁建扩建项目,计划投资17770.17万元,6.贵州爱尔新建项目,计划投资44571.71万元,7.南宁爱尔迁建扩建项目,计划投资15160.09万元,8.补充流动资金项目,拟投入89,104万元募集资金。

截至上述预案签署日,爱尔眼科总股本为5,405,519,339.00股,爱尔投资直接持有1,896,021,039股,占公司总股本的35.08%,为公司控股股东邦辰直接持有854,835,474股,占公司总股本的15.81%他直接和间接控制公司股份总数的50.89%,是公司的实际控制人

爱尔眼科本次向特定对象发行股份数量不超过本次发行前公司总股本的5%,即270,275,966股,募集资金总额不超过3,535,553,700元假设本次发行股份数量上限为270,275,966股,发行完成后,爱尔投资将直接持有上市公司33.41%的股份,邦辰将直接持有上市公司15.06%的股份,直接和间接控制上市公司48.47%的股份本次发行完成后,爱尔投资仍将是上市公司的控股股东,邦辰仍将是上市公司的实际控制人

爱尔眼科表示,本次发行完成后,公司净资产和总资产将有所增加,有利于增强公司的资金实力,为公司后续发展提供有力的资金保障降低公司资产负债率,优化资本结构,降低公司财务风险,有助于公司快速做大做强,打造品牌,提高市场适应能力本次非公开发行实施后,将进一步改善公司资产质量,提升公司核心竞争力,促进公司持续健康发展,符合公司及全体股东的利益

爱尔眼科于2021年8月4日出具推荐信公司2021年创业板的保荐机构为华泰联合证券股份有限公司,保荐代表人为丁明明,高远

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

精彩推荐

精彩推荐

每周热点

每周热点