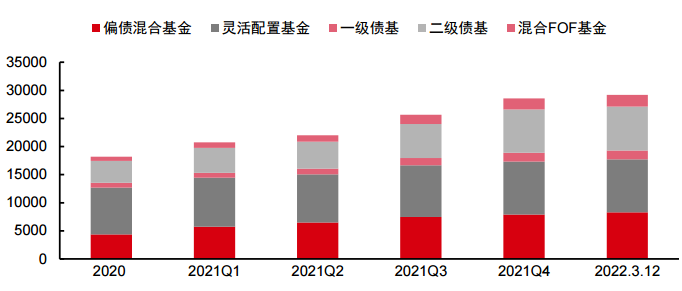

这两年,越来越多朋友感受到了股市毒打,蓦然回首才发现「固收+」基金其实蛮香仅2021年全年这类基金规模就蹭蹭蹭涨了1万亿份左右,总规模近3万亿份,妥妥的基民新宠呀

固收+基金总规模

但伴随着股债两市震荡调整,大发展后的固收+也迎来逆风期。据统计,固收+净值在1元或以下的比例已大幅攀升,占比近三成!

固收+基金净值≤1元的占比

那么问题来了,我们该如何重新审视固收+稳稳的幸福还在吗

01

跌破1元就是彻底不行。

目前净值≤1元的固收+中

于2021年6月后成立的占比高达62%

因此这个数据大幅提升

或与去年以来

新固收+基金成立较多有关

并不能反映固收+的中长期业绩

02

曾经7次逆风期

后来还是飞了起来

拿固收+基金的典型代表——二级债基指数为例,

当前位置距离2021年末高位回落了—5.52%。

这样的回撤在历史上相对罕见,

但并不可怕。一种是低波动的偏绝对收益型的固收+产品,它们对应的产品类型跟过去传统的银行理财产品类似,每一持有期按照一个绝对收益目标去做,期间波动较小,能较大概率实现绝对收益目标,适合较低风险偏好,刚刚从理财市场转入证券市场的一些投资者。

二级债基指数成立以来已经历了7轮较大的逆风期,

回撤幅度在—3%到—12%。

不过,历史数据显示,

逆风期离场不是一个好选择,

只要熬过来,至今年化回报可能都不差。

二级债基指数经历的7轮较大回撤周期

03

要买个明白

固收+和固收+可不一样

想理性,清晰认识和挑战适合自己的固收+产品,可马虎不得。胡永青认为,根据固收+产品的波动性特征以及预期回报水平,也可以将其分成三类。

首先,要了解不同基金的固收+策略。

固收+是一种策略,但固收+和固收+是不一样的,

固收+策略基金由两部分构成:

一个是固收,以债为底,

另一个是+,它代表的是风险较高,而收益弹性也较高的投资产品,一般是股票,可转债等权益资产,力争达到增强的效果。。

一般来说,权益仓位越高,带来的风险收益水平也越大。

所以购买之前,一定要详细了解基金产品招募说明书,上面会有资产比例的说明,从而方便判断是否适合自己的风险承受能力。

+策略多种多样,但总体上可分为以下几大类:

其次,要关注基金经理能力圈及基金公司综合实力。

由于固收+基金横跨股票和债券两大类资产,日常投资管理又是通过可转债,定增,打新,大宗交易,股指期货对冲等等业务来拓展产品收益空间,同时严控回撤,所以这一目标究竟完成得如何,很大程度有赖于基金经理的资产配置能力,以及基金公司内部团队的投研资源支持。

所以基金经理经验是否老道,以及基金公司积累是否深厚特别重要。

最后,选固收+产品时除了看收益也要看波动。

相比与高波动的权益基金,固收+的意义在于让持有人拿得住,拿得稳,赚到钱。

所以,在看固收+历史业绩时,

除了收益,一定要看波动情况。

之前跟大家介绍过一个不错的指标:

卡玛比率=区间年化收益率/区间最大回撤

这个指标越高,基金每承担一单位回撤时获得的收益水平也就越高,该固收+的历史业绩优势也更加明显。

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

精彩推荐

精彩推荐

每周热点

每周热点